中国动力加速整合柴油机业务

”)发布2024年第三季度报告。报告期内,公司实现营业收入117.59亿元,同比增长5.59%;归属于上市公司股东的净利润2.68亿元,同比增长幅度达114.39%。对于净利润大幅度增长的原因,该公司在解释中提到,柴油机子公司交付订单增加,合同结算增加,基本的产品如低速柴油机价格上涨。

实际上,柴油机业务早已成为关切的领域。10月25日,发布了重要的公告称,公司拟向工业集团有限公司(以下简称“中船工业集团”)购买其持有的中船柴油机有限公司(以下简称“中船柴油机”)16.51%股权,以此来进一步整合柴油机业务。

中国动力在回应《中国经营报》记者正常采访时表示,公司认为中船柴油机是景气度比较高的资产,而且行业最近处在顺周期里。中国动力持有大量柴油机订单,市场预期很好,公司未来还会继续收购中船柴油机剩余的股权。

因收购中船柴油机,中船动力的证券及可转换公司债券自10月28日开市起开始停牌,预计停牌时间不超过10个交易日。本次交易完成后,中国动力将持有中船柴油机68.37%股权,中船工业集团则不再持有中船柴油机股权。

中国动力在公告中表示,收购中船柴油机16.51%股权,旨在逐步加强对柴油机业务的深度整合,促进柴油机业务高效决策,尽快补足产业链在研发和营销售后等方面短板,促进柴油机业务高质量发展。而此次收购采用可转债加现金的支付方式,还没完成资产评估。

中国动力在接受记者正常采访时表示,中船柴油机的价值评估会按照资产基础法的评估办法来进行,但目前还没有具体的结果。该公司还透露,计划在后续适当时机收购(600150.SH)持有的中船柴油机31.63%股权。不过,由于对方是上市公司,收购流程将较为复杂。

在本次收购之前,中国动力持有中船柴油机51.85%股权。本次收购完成后,中国动力对中船柴油机的控股比例将大幅度的提高至68.37%,实现了对柴油机业务的进一步整合。有必要注意一下的是,中国动力收购中船柴油机,实为同一实控人下的合并重组。

中国动力的公告中提及,该公司的本次收购不会全部用现金方式收购,而是通过发行可转换公司债券及支付现金的方式。中国动力对此解释称,公司希望能够通过发债的方式来撬动更高的回报率。

经济学者、工信部信息通信经济专家委员会委员盘和林解释称,可转债是相对安全的资产,对于出售方来说,可转债流动性更好,安全性更高。而对于中国动力来说,不用立马扩股收购,在资本结构上更加稳定。

业内人士认为,本次收购不改变控制权,而是中国动力对中船柴油机控制力的加强,所以最大的优点是加强控制力,从而为中国动力实现两个企业产业整合创造条件。

盘和林指出,未来两家企业很可能实现深度整合,合二为一,从而补足中国动力产业链短板。与此同时,在管理上也可以在一定程度上完成更高的规模整合效应。

当被问及此次资产重组公司方面的考虑,中国动力向记者表示,柴油机是一个景气度还在持续上升的业务,目前柴油机的价格还在持续攀升,而且公司持有柴油机的订单已经排到几年后了,市场预期非常好。

中国动力半年报显示,2024年上半年,公司实现营业总收入248.61亿元,同比增长16.61%。其中,柴油动力业务的营收占据了主体地位。根据Wind数据,2024年上半年,中国动力的柴油动力营收为109.77亿元,在总营收中的占比达44.15%,营收同比增长24.44%。

在官方的收购公告中,中国动力介绍称,收购中船柴油机的原因,是为逐步加强对柴油机业务的深度整合,促进柴油机业务高效决策,尽快补足产业链在研发和营销售后等方面的短板,促进柴油机业务高质量发展。

对中国动力而言,柴油机业务本就不可以轻视的一个部分。作为中国船舶集团旗下动力装备上市公司,中国动力的主体业务涵盖燃气动力、蒸汽动力、柴油机动力、综合电力、化学动力、热气机动力、核动力(设备)等七类动力业务及机电配套业务。

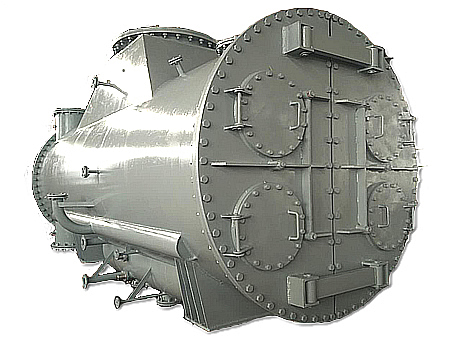

而中船柴油机成立于2022年2月,注册资本30亿元,营业范围包括内燃机及配件、通用设备制造(不含特定种类设备制造)、船用配套设备制造、汽轮机及辅机制造、新能源原动设备制造等,与中国动力的主体业务十分匹配。2024年上半年,中船柴油机实现主要经营业务收入111.14亿元,实现归母净利润2.65亿元,经营状况良好。

中国动力的收购动作并非孤例。就在一个月前,中国船舶启动换股吸收合并中国重工(601989.SH),这一合并也被称为A股上市公司有史以来顶级规模的吸收合并交易。而在中船系的重大收购之外,今年央企并购重组也慢慢变得频繁。近期,又有电投产融(000958.SZ)、远达环保(600292.SH)、龙源电力(001289.SZ)等央企传出了合并重组的消息。

央企加速采取动作的一个背景是,并购重组在政策层面已经有了新的变化。今年9月24日,证监会发布了“并购六条”,即《关于深化上市公司并购重组市场改革的意见》,提出“鼓励上市公司加强产业整合”,助力传统行业通过重组合理提升产业集中度,提升资源配置效率;同日,证监会也对《重大资产重组管理办法》发布了征求意见稿,以全方面实行股票发行注册制,并加强对各类重组活动的监管,维护上市公司和中小投资者权益。

有业内人士认为,随着并购重组政策的不断深化和长期资金市场的改革,并购市场活跃度持续提升,央国企在此背景下成为并购重组的主力军。通过并购重组,央国企实现了资源的优化配置和产业的转型升级,推动了企业价值的提升。未来,随着政策的加强完善和市场的不断成熟,央国企的专业化整合有望进一步加速。

对于央企并购重组迅速增加的势头,盘和林分析称,近年来,并购重组成为国企改革的重点,国家希望能够通过并购重组来增强国企竞争力,以适应激烈的全球竞争态势。并购重组有两大好处:其一,是加强规模效应,提升公司成本竞争力;其二,是实现优势互补,比如产业链上下游企业整合能够激发更强的企业未来的发展动力,提升公司的技术竞争优势。

今年7月27日,中国船舶集团综合技术经济研究院院长曹友生还在国务院国有资产监督管理委员会官网发文,就快速推进国企战略性重组发表观点。文章指出,通过战略性重组和专业化整合,能够在一定程度上促进国有企业更加聚焦主责主业,增强产业链协同能力,明显提升产业集中度,从根本上减少重复投资和同质化竞争,推动企业进一步聚焦主业发展、实现提质增效。

“通过进一步聚焦主责主业,围绕整合上中下游产业链资源,组建专业化公司或将同类业务向优势企业集中,强化专业能力和竞争优势,形成和培育能够引领行业发展的一流企业。”曹友生在文章中表示。