周二机构一致看好的十大金股(三)

类别:公司研究机构:国信证券股份有限公司研究员:陈梦瑶日期:2018-11-19

公司8月中旬在南京发布国缘水晶V系列新产品,包括V3、V6、V9(酱香型白酒),重点推广V6。此外,公司10月1日对国缘系列新产品进行终端提价,幅度在4-8个百分点,我们大家都认为这两个事件凸显公司品牌自信和公司未来信心。10月上旬,公司宣布拟入股山东景芝(拟收购34%-49%股份),我们大家都认为如果此次收购成功的话,对双方都是共赢。对公司,将利于公司省外特别是山东地区的扩张,加速公司大单品对开和四开进入山东市场。对于山东景芝,利于梳理其产品结构和品牌运营。我们看好定位于次高端的国缘系列,上调18-20年EPS0.94/1.23/1.63元,对应PE14/11/8,维持“买入”评级。

类别:公司研究机构:国金证券股份有限公司研究员:卞晨晔,唐川日期:2018-11-19

事件近日,公司两款卫星移动通信终端(功能机和智能机)获得电信设备进网试用批文;中标电信天通手机集中采购项目(二次)(招标编号:ZJZB-2018-5988)标段一,进入公示期。公司卫星应用业务的产业化落地正加速推进。

获卫星移动通信终端电信设备进网试用批文,中标天通手机集中采购:近日,工信部下发一批卫星移动通信终端电信设备进网试用批文,公司两款卫星移动通信终端(功能机和智能机)均获得电信设备进网试用批文。同时,中国电信于11月15日发布《天通手机集中采购项目(二次)中标候选人公示》,文件显示公司中标集中采购中的标段一,公示期将于11月19日结束。根据中国电信于5月30日发布的招标公告,标段一是单模(单卫星通讯)手机,预计采购数量为5万台。我们大家都认为,公司产品获进网试用批文与中标本次天通手机集中采购,卫星应用业务有望迈入高速成长期。

卫星移动通信国产化替代进程正在加快,多领域需求将带来百亿市场增量:今年5月以来,天通商用的国产化替代正不断加速:5月16日面向商用市场正式放号,5月25日在青海正式商用,5月30日发布终端集中采购招标文件,11月15日公告中标候选人。我们大家都认为,天通系统在军用通信、应急保障、系统监测、海洋以及户外安全等多个领域均具有刚性需求,将带来确定性增量市场。根据测算,未来五年,天通终端将对应国内约250亿元的市场需求,随着后续02、03星的成功发射,天通系统有望迈向全球视野。

公司具备技术与市场非常大的优势,“天通”商用化走向落地:公司作为通导一体化龙头,将有望直接受益本次电信集中采购与后续国产化进程推进。公司是最早进入我国“天通卫星”研制的单位之一,其卡位高壁垒环节,具备通导一体化技术优势,已拥有军民两款通导一体化芯片、七款移动卫星通信终端产品。目前,公司与中国电信、终端与芯片研制领先者进行深度战略合作;在全国29个省区建立天通手机的代理商营销网络,有利于推进公司芯片、终端等优势产品的规模化应用。

风险提示天通、北斗应用没有到达预期;应收账款较大的风险;解禁风险(2019.2.15)。

类别:公司研究机构:国海证券股份有限公司研究员:谭倩,尹斌日期:2018-11-19

事件:1)公司发布了重要的公告,全资子公司镇江东方与北京动力机械研究所(简称航天31所,主要是做国防军工等产品研究开发)签署《工程承揽合同》,项目包括电加热器本体及配套开关柜、变压器、调功柜、控制柜、电缆和冷却水系统等,中标金额合计4251万元。2)公司Q1~Q3实现收入18.15亿元/yoy51%,归母净利润1.33亿元/yoy110%,扣非归母净利润1.23亿元/158%;Q3公司实现收入6.44亿元/yoy58%,归母净利润5,199万元/106%,扣非归母净利润4,919万元/yoy121%。

电加热器龙头多点开花,核心技术为业务做加法。公司专门干高性能电加热器及其控制管理系统自主研发、生产、销售,在民用、工业等多领域均处于细致划分领域龙头,本次与航天31所合作项目标志着研发成果在军用领域顺利转化。

民用领域:公司是国内最大的空调辅助电加热器制造商,在空调用电加热器约占40%的市场占有率,主要客户为格力、美的、海尔、奥克斯等企业。小家电领域,控股子公司绍兴东方慢慢的变成了苏泊尔002032)的战略供应商,销售额预计年底将达到1000万元/月,明年目标销售2亿元。在电动车领域,公司是最早研发及批量生产纯电动汽车PTC的企业之一,受益于全世界电动车普及的大趋势。小家电、电动车领域有望成为新增长点。

工业领域:公司是目前国内极少数批量化生产多晶硅冷氢化用电加热器的企业,配套公司多晶硅还原炉供应核心客户,价格、技术均有明显优势。军用领域:2017年公司攻克了飞机发动机试验用电加热器技术难关,获得了客户的认可,公司目前已成为中航商发国内单一供应商。镇江东方近年来重点推进“两机”专项中配套的高温气源加温系统的研发、设计与应用,推动配套系统的国产化。本次航天31所合同的顺利签订,表明公司在电加热领域的研发、设计与应用等综合能力得到了航空航天领域专业研究所的充分认可。公司凭借电加热器核心技术横向拓展,给自身业务做加法,研发储备多个项目,研发的石英玻璃内喷式电加热器获得安吉尔的认可、钛瓷涂层加热管获得了多个订单,未来有望在多个领域做大做强。

多晶硅扩产降本和产能西迁迫在眉睫,投资建设高峰期即将来临,公司作为设备提供方直接受益。多晶硅后发优势明显,工艺出现新突破,完全成本迅速下降,多晶硅全行业表面产能过剩,实则有效低成本产能不足。电耗占到多晶硅成本的30-50%,新疆部分工业地区电价优势显著,降本压力迫使产能西迁。同时硅料国产化率明显低于硅片等别的环节,国产化进度不匹配,存在进口替代需求。根据集邦新能源网统计,2017年国内多晶硅产能达到24万吨,预计2018-2019年分别将新增产能17.3、12.9万吨,目前已经是平价上网前最后的扩产机会,2020年后将受益于光伏平价上网带来的大机遇。

多晶硅降成本主要是降电耗,其中还原电耗占综合电耗的70%以上。公司多晶硅还原炉2017年正式投放市场,得到了客户的高度认可,公司已与江苏中能、新疆协鑫、内蒙通威、新疆东方希望等多家客户签订了供货合同,多晶硅还原炉及相应的工业加热器利润率明显高于公司别的业务,订单顺利交付将给公司业绩带来高弹性。

江苏九天直接受益于新能源车加快速度进行发展。2016年公司以现金收购江苏九天51%股权,江苏九天专注于光缆专用复合材料以及锂电池钢壳精密材料,是国内唯一具有从钢带压延到复膜分切的宽幅材料全工艺流程的企业,具有较强的市场竞争力。其动力电池计算机显示终端包括日韩企业、国内的力神、中航锂电等。今年上半年江苏九天订单饱满,受到产能限制,截至三季度末,动力电池外壳钢基带生产线已开始试生产,锂电池外壳的部分正在进行生产线安装调试。锂电钢壳毛利率明显好于光缆材料,且市场空间广阔,未来江苏九天业绩向上空间有望进一步打开。

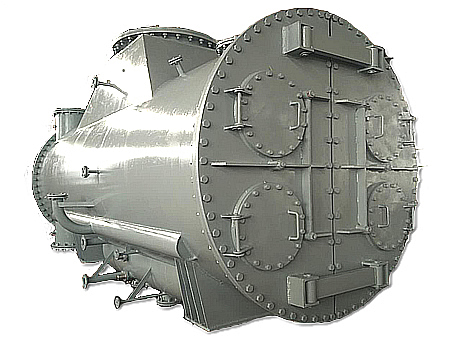

油服业务受益于油价中枢上涨,有望贡献业绩增量。公司全资子公司瑞吉格泰在石油及天然气开采领域竞争优势比较突出,设备制造与工艺输出服务并重,产品及服务广泛应用于中海油、中石油、中石化、壳牌、雪佛龙、优尼科等国内外诸多油气开发项目。今年以来原油价格中枢回升,油气固定资产投资有所增加,公司油气处理装备业务订单量开始稳步增加,我们大家都认为公司油气装备业务将有明显改善,对公司整体业绩产生积极影响。

盈利预测和投资评级:公司深耕电热器领域,在民用、工业等多领域均处于细致划分领域龙头,研发成果在军用领域顺利转化。公司凭借电加热器核心技术横向拓展,给自身业务做加法,业务持续做大做强。多晶硅料企业将迎来扩产高峰,公司在手订单快速交付,新订单将持续涌现,高利润率的多晶硅还原炉及配套工业加热器带来业绩弹性。此外,锂电钢壳精密材料业务直接受益于新能源车加快速度进行发展。油服业务受益于油价复苏带来的油气固定资产投资增加,有望贡献业绩增量。我们预计公司2018-2020年EPS分别为0.14、0.20和0.25元,对应的PE分别为18、13、10倍,维持“买入”评级。

风险提示:多晶硅订单交付没有到达预期;加热器产销量没有到达预期;原油价格大大下跌风险;加热器降价风险;钢壳复合材料产销没有到达预期风险。

类别:公司研究机构:西南证券股份有限公司研究员:朱会振,李光歌日期:2018-11-16

事件:鉴于公司第八届董事会任期届满,经董事会推荐陈琳、黄炜、周莹、周艳梅、余建华、彭海泓、秦志华、梁彤缨、陈燕维共九人为第九届董事会董事候选人。议案于今日股东大会获一致通过,公司董事会正式换届。

董事会正式换届,宝能掌控中炬更进一步。新董事会的6名非独立董事中宝能系背景董事占4席,中山国资背景董事占2席,此结构意味着宝能在董事会享有绝对话语权,对公司的掌控和开展进一步改革动作将有实质性帮助。目前宝能通过中山润田持有上市公司24.92%股权,为实际控制人,公司体制已经从国有企业转变为非公有制企业,体制松绑将有效激发活力。预计宝能后续将直接参与公司调味品业务的日常经营管理,并持续推进机制改革,经营效率和激发鼓励措施有望逐渐增强,带动公司调味品业务实现加速增长。

宝能管理赋能,短期业绩有望加速,长期成长逻辑清晰。1、调味品主业:产能建设+区域扩张+餐饮渠道发力+品类协同发展,业绩成长确定性强。1)公司目前拥有产能将近50万吨,随着阳西基地三期以及阳西美味鲜工厂合计近100万吨产能的建设,保障未来扩张产能供应;2)公司目前强势区域在东南沿海及华南区域,向华中、华北、西南等弱势市场进军逐步完成全国化布局,市场扩张区域广;3)餐饮渠道是公司短板(占比20%多),相比海天(占比60%左右)提升空间大,带来增量明显;4)非酱油等调味品的协同发展也将是业绩增长的保障。2、地产业务开始贡献业绩,利润弹性大。由于政策原因,公司地产业务暂时贡献收入不多,随着房价上涨,存量和储备的地产资产未来可贡献收入也显著增加。随着政策加快落地,地产业务开始贡献业绩,将显著提升整体业绩。3、体制改革,管理改善。相比海天、千禾等民营机制,中炬国企机制导致业绩增长动力不足,管理效率低下,管理费用率将近10%,相比较海天的4.2%,仍有较大改善空间。目前公司已成功完成从国企到民企的体制转变,宝能将对公司做管理赋能提升经营效率,改善整体盈利能力,同时激发公司积极性,业绩有望加速。

盈利预测与投资建议。预计2018-2020年收入复合增速为17.0%,归母净利润复合增速为28.6%,EPS分别为0.80、0.97、1.21元,对应PE分别为34X、28X、23X,维持“买入”评级。

投资者关系关于同花顺软件下载法律声明运营许可联系我们友情链接招聘英才使用者真实的体验计划

不良信息举报电话举报邮箱:增值电信业务经营许可证:B2-20090237